- 直销银行之争进入下半场

- 2017-02-20 08:57:54 | 来源:证券时报 | 编辑:许炀

直销银行之争已到了以“独立法人”为主题的下半场。

江苏银行要出资40亿设立直销银行子公司的话音刚落,上周五招行就宣布要斥资20亿走同样的路。

至此,除了已在年初落地的百信银行,要将直销银行业务独立运作、赋予更广泛内涵的银行阵营越来越大,至少已有江苏、民生、招行、徽商等不同规模银行,其中不乏最早探路APP(含微信服务号)载体运营的“老将”。

先说招行的入局。去年6月末,招行的零售AUM(资产管理规模)是5.17万亿元,同期的零售客户存款是1.19万亿,前者是后者的4.3倍!这是什么概念?一定程度上,这说明招行前期打下的坚实零售基础仍在发挥效应,同时招行还在大力发展非息业务,拓宽留存客户资产的渠道。

一位招行零售条线管理人士告诉记者,尽管多家商业银行都在倡导加码零售业务,但“零售”二字说易行难。尤其是金融脱媒和互联网技术迅猛发展的眼下,要形成新的竞争壁垒一定离不开金融科技。

招行的举动足已证明“互联网成零售业务新护城河”的逻辑:去年,招行在银行业首批加入R3区块链,首家发布智能投顾“摩羯智投”。该人士告诉记者,就是要利用互联网渠道,把以前只能提供给中高端客户的资产配置,向所有零售客户开放。

从这个思路出发,理解招行后发制人发力直销银行的逻辑,就不会太偏颇了。来看看招行的公告,高度浓缩一下其实就是:把握创新驱动发展趋势、探索普惠金融、降低运营成本、风险隔离四个目的,这不刚好对应金融科技、把中高端客户的资产配置向所有零售客户开放、轻型获客和资产管理、独立法人子公司吗?

而直销银行这个壳子,在经历三年多众多银行的探路后,能够承载的功能和理念,越来越具化,也越来越满足众多银行的口味。

我们来回顾一下直销银行的功能进阶路:2014年~2015年,20多家直销银行的业务主要停留在存款和标准化理财产品申购,账户资金只能在绑定的同户名银行账户间封闭运转;2015年~2016年,40多家直销银行在货币基金、银行理财及定活存款产品上,添加了针对存量客户额贷款(通常为代发工资客户的薪资贷)、转账、民生缴费、贵金属、供应链资产申购;2016年至今,60多家直销银行的功能继续扩容,不少推出了保险及信用卡业务,有的还放开了信贷产品的申请门槛,针对非持卡客户推出线上消费信贷。

这说明直销银行已不仅是银行对存量客户的再耕耘平台,而是冲在最前端获客、脱离了传统线下网点入口的客户资产经营平台。

正是上述这些可以贡献非息收入的功能,让直销银行能够确切地贡献“客户资产管理规模”这个银行颇为看重的指标。而这也是为什么,直销银行的行政架构的设置,从此前挂靠在电子银行部门下的二级部门或团队,一路晋升成总行一级部门,再到目前实质性探路法人化牌照——因为它已经让商业银行看到了可脱离母体的、独立运作的零售资产管理新前景。(证券时报记者 刘筱攸)

-

无

- 河北举办建军90周年书画摄影主题展览

- 文化2017-07-26 14:58:32

-

无

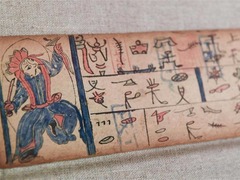

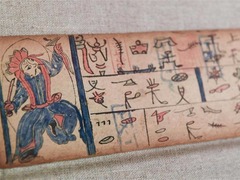

- 中国少数民族古籍珍品展在京开幕

- 文化2017-07-26 14:57:46

-

无

- 浙江舟山:军事夏令营开营

- 文化2017-07-26 11:24:44

-

无

- 蒙古族皮雕画艺术馆开馆

- 文化2017-07-26 11:24:18

-

无

- 香港书展落幕 小说、文学及旅游书最受欢迎

- 文化2017-07-26 10:49:06

-

无

- 怎样才能把“虚拟货币”管起来

- 2017-06-14 09:53:43

-

无

- 移动支付:搅动变革的“鲶鱼”

- 2017-06-14 09:53:42

-

无

- 比特币价格似“过山车” 专家:警惕大跌行情

- 2017-06-14 09:53:42

京公网安备 11040102700187号

京公网安备 11040102700187号