- 数字技术让小微金融更接地气

- 经济日报 2018-07-25 09:09:34

数字技术的运用打破了时空限制和信息壁垒,有望解决小微金融服务成本与收益不对称的瓶颈。通过运用云计算和大数据技术,基于对日常信息流的分析,商业银行可以有效判断客户信用等级与水平,显著提高风险识别能力和授信审批效率

凌晨4点多,北京大红门批发市场就已经活跃起来了。为了让商户吃上早餐,个体商户张永军每天2点钟起床、3点钟出摊,5年共卖了100多万张煎饼。像张永军一样勤劳的小微商家,中国有1亿多;如果加上农村经营者,这个数字将超过3亿。过去,他们要想从传统银行获得贷款几乎是奢望。

“从支付宝授权码的数据看,从夜里11点到凌晨4点,77.1%的小微企业经营者仍在营业,这非常了不起。”日前,在由中国中小企业协会和中国银行业协会主办、中国中小企业协会普惠金融促进工作委员会承办的“中国普惠金融高峰论坛”上,浙江蚂蚁小微金融服务集团股份有限公司副总裁、网商银行副行长金晓龙说,小微企业和个体经营者是实体经济的毛细血管,极大丰富、便利了人们的生活,值得金融机构用心服务。

论坛上,专家和业界代表纷纷就如何发展普惠金融、解决小微企业融资难融资贵问题发表了见解。

融资难是机制问题

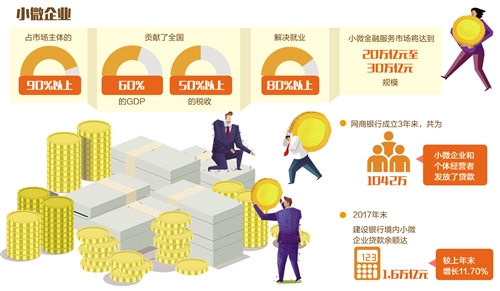

据统计,小微企业占市场主体的90%以上,贡献了全国60%的GDP和50%以上的税收,解决了80%以上的就业。与此同时,小微企业存在规模较小、资本相对匮乏、管理不规范、经营较为粗放等问题,并且大多处在产业链下游,平均寿命不足3年。因此,银行贷款意愿不足,造成了小微企业融资难融资贵。

“小微企业最需要资本金注入,而我国资本市场等直接融资体系特别是股权融资渠道太薄弱。”原十二届全国人大财经委副主任委员黄奇帆指出,2017年我国新增全社会融资90%左右是债权,股权融资只占不到10%。

黄奇帆还指出,这些年,银行表外业务、理财业务进入“影子银行”的资金有30万亿元左右。近10来年冒出来一大批小贷、租赁、保理、担保以及私募、信托等非银行金融机构,由于缺少约束,其业务大量进入了“影子银行”自我循环的圈内业务,致使小微企业等实体经济融资受到挤压。

“凡是长周期、大面积、反复出现的问题,往往是体制机制性问题。”中国互联网金融协会会长李东荣说,当前小微企业发展缺信用、缺信息、缺抵押的根本症结还没有彻底解决,小微金融服务依然面临成本高、风险大、供需不匹配、财务可持续性不强等全球共性问题。小微企业金融服务改革已经进入攻坚期和深水期。

我国也在努力扩大小微企业金融服务供给。中国国际经济交流中心副理事长戴相龙介绍,目前我国普惠金融服务体系基本建立。国家政策性银行和国有控股商业银行分别设立了“三农事业部”“普惠金融部”,新设立一大批小型商业银行。

技术助力“秒放贷”

“小微企业从传统金融机构获取贷款往往周期很长,因为需要准备诸多材料。网商银行推出了‘310’服务模式,即3分钟申请、1秒钟放贷、0秒干预。”金晓龙说,网商银行成立3年来,共为1042万小微企业和个体经营者发放了贷款;2017年“双11”期间,蚂蚁金服就为天猫、淘宝的商家累计发放了超过1000亿元贷款。

数据看似简单,但背后的技术却一点都不简单。通过全面应用大数据、云计算、生物识别、区块链等新兴技术,尤其是人工智能技术,蚂蚁金服的作业成本、风险成本大幅降低。去年“双11”期间,蚂蚁金服的智能客服已经占到了98%以上。“传统金融机构每做一笔小微贷款,综合成本差不多要2000元,而我们只需要2.3元。”金晓龙说。

“数字技术有望破解小微企业金融服务难题,驱动普惠金融发展。”中国邮政储蓄银行股份有限公司董事会秘书杜春野认为,数字技术的运用打破了时空限制和信息壁垒,有望解决小微金融服务成本与收益不对称的瓶颈。

“运用云计算和大数据技术,基于对日常信息流的分析,商业银行可以有效判断客户信用等级与水平,显著提高风险识别能力和授信审批效率。”杜春野说。同时,客户通过电脑、手机等终端工具,即可寻找所需要的金融资源,并完成金融交易,使小微金融服务无处不在、无时不在。

大行也做“小生意”

随着“互联网+”日益深入、新兴金融科技不断赋能,大型国有银行也越来越重视过去不起眼的“小生意”——服务小微企业。

“过去,建行对于小微企业金融服务这个大市场是‘非不想、实不能’;如今,新兴金融科技使大银行从根本上具备了‘西瓜和芝麻一起捡’的能力。”中国建设银行普惠金融事业部总经理张为忠说。

自2012年起,建行利用6万多户小微企业的数亿条数据信息,创建信用风险评价模型,构建了区别于大型企业的信贷评价方式和流程,为客户精准画像。2017年末,建设银行境内小微企业贷款余额达1.6万亿元,较上年末增长11.70%。

杜春野介绍,目前邮储银行电子银行客户规模突破2.57亿户,其中手机银行客户达1.98亿户;上半年电子银行交易笔数121.8亿笔,交易金额同比增长33.9%。

黄奇帆认为,各类金融机构和互联网金融企业要围绕产业链形成金融服务体系,与时俱进顺应“互联网+”要求,充分利用大数据、云计算、移动互联网,通过挖掘客户交易、结算、征信、资产、行为等各维度数据,打造数字化普惠金融体系。

金晓龙表示,中国小微金融服务市场将达到20万亿元至30万亿元规模,“未来3年,网商银行要和1000家金融机构共同为3000万小微企业和小微客户服务,也会全面开放技术能力。”(经济日报·中国经济网记者 杜 铭)

- 编辑:许炀

-

无

- 河北举办建军90周年书画摄影主题展览

- 文化2017-07-26 14:58:32

-

无

- 中国少数民族古籍珍品展在京开幕

- 文化2017-07-26 14:57:46

-

无

- 浙江舟山:军事夏令营开营

- 文化2017-07-26 11:24:44

-

无

- 蒙古族皮雕画艺术馆开馆

- 文化2017-07-26 11:24:18

-

无

- 香港书展落幕 小说、文学及旅游书最受欢迎

- 文化2017-07-26 10:49:06

-

无

- 怎样才能把“虚拟货币”管起来

- 2017-06-14 09:53:43

-

无

- 移动支付:搅动变革的“鲶鱼”

- 2017-06-14 09:53:42

-

无

- 比特币价格似“过山车” 专家:警惕大跌行情

- 2017-06-14 09:53:42

京公网安备 11040202120016号

京公网安备 11040202120016号