互联网金融不良资产处置产业链正在形成

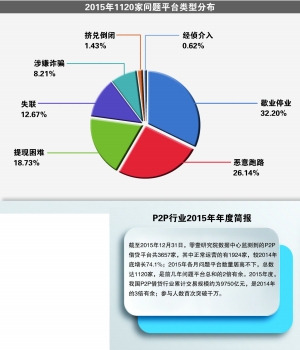

2015年1120家问题平台类型分布

聪明的民间金融玩家,正在瞄准网贷信息中介平台(P2P)、小额贷款公司、消费金融公司等民间信贷机构日益膨胀的呆坏账,开启线上不良资产处置盛宴。这个由撮合、催收、转让、处置等不同模式形成的商业运作链条,粗略估计,将撬动百亿级市场,P2P平台无疑将成为这一市场重头。

三条路径

分食不良处置市场

一批主营为不良资产处置的线上平台,正在快速壮大。

2014年底才成立的资产360是其中的一个缩影。它的业务模式概括起来是“撮合”——把资产方认定的、想处置的不良资产,转介给相应的处置机构。撮合的一头包括银行、P2P平台、小额贷款公司、消费金融公司等在内的信贷企业;另一头包括催收服务公司、咨询管理服务公司、有清收服务的律师事务所等处置方。

短短一年多时间,该平台企业客户共195家,委托债务案件共5.82万件,债务全额达到14.55亿元;合作的催收企业共有381家,遍布全国主要省市。据悉,该平台目前正在进行B轮融资。

“我们有100多家P2P客户,合作模式有两种,一种是买断债权,比较少;另外一种是委托催收,这是比较常见的合作模式。”资产360一位负责委托内部人士告诉证券时报记者。

2014年底上线的人人收,商业模式与资产360趋同,最大的差异应该是待撮合处置的债权额度不同。资产360的单笔不良资产额度较小,大多为车抵类标的,几万元上下,3月内的短期标的甚至只有数千元;人人收的不良资产多为房产、固定资产、综合资产等大额资产。

分金社则代表另外一种模式——把不良或特殊资产放到平台上由投资人众筹认购,平台联合专业机构线下处置后,再把收益连本金返还给投资人。具体做法是:投资人在线上根据自己的风险承受程度和对项目的评估,将资金投入某一个标的,该标的募资满额后,平台会牵头专业评估机构、律所、二手房交易平台等,将该项抵押资产变卖或处置,买卖的差价就是投资人的收益,平台收取一定比例佣金。

除了上述两种模式,还有搜赖网代表的个人与企业信用信息专业查询的数据服务商模式。

一位不愿具名的资产管理公司(AMC)人士直言,互联网金融嗅觉灵敏,它们看中的是反经济周期产品,操作得当的话,能找到很多具有急迫变现需求的平台,赚得巨大利润。

数据显示,截至2015年末,影子银行、民间借贷累计待处置的不良资产规模超过1000亿元,商业银行在去年二季度末的不良贷款余额已经破万亿元。

市场空间近百亿

P2P平台已经成了不良资产处置平台眼中的香饽饽。

资产360的100多家客户都是P2P平台。但业务运作模式各异、坏账标准认定不一,这一细分行业的情况很特殊,所以,除了上述针对整个民间信贷机构的线上平台,一批针对P2P平台这一细分领域的坏账处置公司也在成形。并且它们大多都披着“资产管理公司”的外衣。

联金所CEO李波告诉记者,“已经有几家资产管理公司上门接洽,想买断债权,甚至还有香港的公司。这些资产管理公司之所以要买断债权,跟我们坚持不卖的理由是一样的,这些资产质量是好的。而且小额、散单的坏账,只要借款人没有成为‘失联自然人’,追偿回来的可能性很大。”

农发贷COO郑伟博说,“我们平台成立的时间比较短,认定的坏账不太大。有质押的标的很好处置,纯信用的标的,直接财务核销。但长期来看,后续肯定有寻求外部机构的需求。”

红岭创投则已经与资产管理公司进行了债权转让,只是额度不大。红岭创投董事长周世平表示,“逾期超过6个月,我们内部会做一下评估,认为能收回来的就剔除掉,剩下的没希望回收的定义为坏账。我们设置了专门的不良资产处置部门,大部分坏账会自行处理;剩下的小部分,不超过10%,通过其他外部机构进行清收。因为对方条件比较苛刻,到目前为止外部处理的额度不大。”

可见,目前行业的普遍做法是:首先,针对已经认定的损失类贷款,也就是通俗意义上的“坏账”,会通过核销这一财务手段,以当期利润冲抵损失;其次,即使已经进行核销,依旧会把一些内部催收团队无法追回来的坏账,转让给外部清收机构。

爱钱进贷后催收高级总监盛洁俪建议,应该实行自营催收和外包催收有机结合的贷后管理模式,由企业对逾期案件进行分类,将催收成本较高、风险大、账龄长或债权人失联案件进行外包,并最大程度地掌控催收反馈信息。

地标金融总裁刘侠风说,P2P平台的清收与不良处置,不应该由传统的资产管理机构运营,而是应该设立专门机构来运作。P2P平台跟传统金融的客群不一样,处置的方式也是不一样的,应该专营化、本土化、细分化。

然而,在P2P平台这一细分领域,各家公司认定的坏账标准也不一样。比如积木盒子将任何逾期,哪怕一天都视为“坏账”;深圳某上市公司旗下P2P,向银行看齐,将坏账分为正常、关注、次级、可疑、损失类五级;分期乐这一大学生分期消费金融服务平台,将逾期180天以上视为坏账。

今年以来P2P行业不断攀升的债务逾期规模,在很大程度上刺激了国内债务外包催收业务的发展。

陆金所董事长计葵生曾表示,陆金所线上借款坏账率6%~7%,整个行业在15%~20%。

截至去年末的网贷行业总体贷款余额,网贷之家的数据是4394.61亿元;零壹财经的数据是4253亿元。选取大概的中间值4300亿元测算的话,P2P平台的坏账规模在645~860亿元。即使按照多家受访机构外部转让的下限10%~20%来测算,这个围绕网络借贷而起的不良资产处置衍生业务链条,就已经有近百亿的市场空间。(证券时报记者 刘筱攸)

京公网安备 11040202120016号

京公网安备 11040202120016号